住宅取得等資金贈与の非課税制度(暦年贈与編) その1

(注)執筆当時の法律に基づいて書いていますのでご利用は自己責任でお願いします。

もくじ

最近の贈与税非課税枠の改正の流れ

週末の新聞広告等で、住宅取得等資金贈与の非課税枠を活用したマイホーム購入を推奨する内容を見かける。親が住宅資金の一部を出してくれるのであれば、ぜひ非課税枠をフル活用していただきたい。

そこで、「住宅取得等資金の贈与を受けた場合の非課税制度」について2回シリーズでお送りする。今回は暦年課税を選択した場合についてお知らせする。

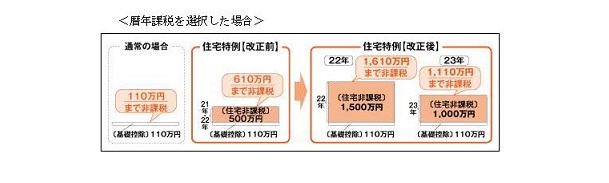

まず、平成21年6月26日に租税特別措置法の一部を改正する法律が施行され、住宅取得等資金の贈与税の500万円非課税制度が始まった。

さらに平成22年度税制改正において、住宅取得等資金の贈与税については、平成22年分は1,500万円、平成23年分は1,000万円まで非課税枠が拡充された。もちろん、贈与税の基礎控除額110万円を別途加算することが可能である。

500万円非課税枠とは?

平成21年1月1日から平成22年12月31日までの間に、父母や祖父母などの直系尊属から居住用家屋の取得に充てるために金銭の贈与を受けた場合には、500万円まで贈与税を課さないというものである。基礎控除額と合わせると610万円まで非課税となる。

ポイントは、この500万非課税の適用対象となる受贈者については所得制限がないので、高収入の人は今年の12月までに活用されることをお勧めする。

1,500万円と1,000万円非課税枠とは?

厳しい経済情勢のもと、住宅着工戸数が低水準で推移する状況を踏まえ、高年齢者の保有する眠れる金融資産を活用し、若年世代等の住宅取得を支援するため、住宅取得等資金に係る贈与税非課税枠について次のような措置が講じられた。

・平成22年中の贈与は1,500万円(贈与税の基礎控除額と合わせて1,610万円)

・平成23年中の贈与は1,000万円(贈与税の基礎控除額と合わせて1,110万円)

ただし、適用対象となる受贈者に所得制限が課され、合計所得金額が2,000万円以下の人に限定された。要するに2,000万円超もの所得がある人は親から援助を受けなくても自分で家を買いなさいよという趣旨である。

なお、この非課税枠の贈与については、贈与者が贈与から3年以内に亡くなった場合でも、相続税の課税価格に加算する必要はない。

マイホーム取得について税金は優しい

マイホーム取得については、税金面などにおいてメリットが多い。まず、取得に際し贈与税非課税制度がある。一定のローンを組んで購入した場合には、住宅ローン控除の適用を受けることができる。さらに現在は住宅エコポイント付与期間であるため、該当すれば最大30万円相当のエコポイントがもらえる。

次回は、相続時精算課税における住宅取得等資金贈与の非課税枠についてお送りする。

税務ニュース№184

Copyright all rights reserved By マネーコンシェルジュ税理士法人

その他の最新税務関連ニュース

大阪税理士コラムのカテゴリー一覧

経営支援(認定支援機関・経営革新等支援機関) > 一覧

カテゴリー別

税務情報を「メール通信」「FAX通信」「冊子」でお届け。

中小企業の経営者及び総務経理担当者・相続関係者向けに、「知って得する」「知らないと損する」税務情報を、メルマガ、FAX、冊子の3種類の媒体でお届け。

配信日時などの詳細は下記をクリックしてご確認下さい。

※会計事務所の方はご遠慮頂いております。

今なら初回面談無料!

お気軽にお問い合せください。

0120-516-264受付時間 9:00~17:30(土日祝休)